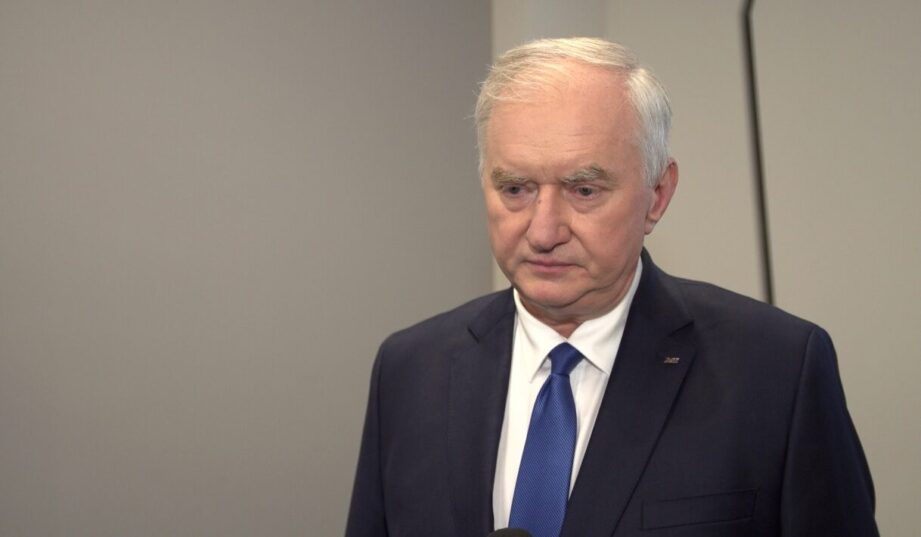

PGE o przyszłości węgla: Energetyka węglowa nie jest w stanie funkcjonować zgodnie z zasadami rynkowymi

Grupa PGE opublikowała zgodne z wcześniejszymi szacunkami wyniki finansowe za I kwartał 2024 roku. Znacząco wzrosły w tym czasie nakłady inwestycyjne, których wysokość przekroczyła 2 mld zł. Dalszy rozwój i możliwości finansowania kolejnych projektów OZE mocno ogranicza jednak segment energetyki konwencjonalnej, który stanowi dla grupy coraz większe obciążenie. – To potwierdza konieczność wydzielania tego segmentu i zmiany jego struktury właścicielskiej – podkreśla prezes Grupy PGE Dariusz Marzec.

– Inwestycje w Grupie PGE mocno przyspieszyły od początku 2024 roku. Tylko w I kwartale br. nakłady inwestycyjne były wyższe o ok. 1/3 w porównaniu do tego samego okresu roku poprzedniego. Przed nami realizacja kolejnych, strategicznych dla polskiej gospodarki i energetyki projektów – mówi agencji Newseria Biznes Dariusz Marzec, prezes PGE Polskiej Grupy Energetycznej.

Wyniki finansowe PGE

Największy w Polsce producent energii opublikował właśnie wyniki finansowe i operacyjne za I kwartał br., które są zgodne z podanymi wcześniej szacunkami. Wynik EBITDA powtarzalnej, bez wpływu zdarzeń jednorazowych, wyniósł 2,53 mld zł, zysk netto dla akcjonariuszy – 893 mln zł, a przychody grupy – nieco ponad 16,8 mld zł. Natomiast finalna wysokość nakładów inwestycyjnych sięgnęła blisko 2,07 mld zł, co stanowi znaczący wzrost względem analogicznego okresu rok wcześniej, w którym na inwestycje spółka przeznaczyła prawie 1,6 mld zł.

Kluczowe inwestycje, które realizujemy, to budowa farm wiatrowych na Bałtyku – przede wszystkim MFW Baltica 2, dekarbonizacja, w tym dekarbonizacja segmentu ciepłowniczego, oraz inwestycje w sieć dystrybucyjną. W poprawę jakości i stanu technicznego sieci dystrybucyjnej inwestujemy ponad 4 mld zł rocznie. To są trzy główne kierunki naszego działania, których dotyczą nasze dalsze plany. W najbliższych latach zamierzamy również mocno rozwijać segment magazynowania energii – zapowiada Dariusz Marzec.

Jak wskazuje, w I kwartale br. duży wpływ na wyniki finansowe Grupy PGE miała sytuacja w segmencie energetyki konwencjonalnej, której wynik EBITDA wyniósł -498 mln zł (strata) wobec 909 mln zł osiągniętych w tym samym okresie rok wcześniej. Spółka podała, że ten spadek jest głównie efektem spadku marży na wytwarzaniu energii elektrycznej w wyniku niższych cen energii.

Miejsce energetyki węglowej w systemie jest bardzo istotne, natomiast ona nie jest w stanie funkcjonować w oparciu o zasady rynkowe, co tylko potwierdza konieczność wydzielania tego segmentu i zmiany jego struktury właścicielskiej – mówi prezes PGE Polskiej Grupy Energetycznej.

Jak podkreśla, w celu stworzenia Grupie PGE możliwości rozwoju i finansowania kolejnych inwestycji konieczne jest stworzenie stabilnych ram funkcjonowania energetyki oraz wydzielenie ze spółki aktywów konwencjonalnych.

Aktywa węglowe dużym obciążeniem

– Aktywa węglowe są dużym obciążeniem, które blokuje w tej chwili możliwości rozwojowe i inwestycyjne grupy. W obecnej strukturze aktywów wytwórczych nie będziemy w stanie finansować rozwoju energetyki odnawialnej, a w szczególności wielkoskalowych farm wiatrowych na Morzu Bałtyckim – przyznaje Dariusz Marzec. – Wydzielenie aktywów konwencjonalnych uwolni potencjał rozwojowy oraz umożliwi nam pozyskiwanie finansowania na rynkach europejskich i amerykańskich, które w tej chwili są dla nas niedostępne z racji struktury aktywów wytwórczych.

Według opublikowanego przez spółkę raportu za I kwartał br. największy udział w wyniku EBITDA powtarzalnej miał w tym okresie segment dystrybucja, który odnotował 992 mln zł wobec 1,27 mld zł rok wcześniej. Na ten wynik wpłynęły przede wszystkim wyższe koszty zakupu energii elektrycznej na pokrycie różnicy bilansowej, będące efektem doszacowania różnicy bilansowej w wyniku zmiany cen energii elektrycznej. EBITDA powtarzalna segmentu energetyka odnawialna w I kwartale br. wyniosła 379 mln zł, nieznacznie spadając z poziomu 436 mln zł w tym samym okresie rok wcześniej. Natomiast segment ciepłownictwo odnotował wynik EBITDA powtarzalnej na poziomie 510 mln zł wobec 916 mln zł osiągniętych w I kwartale 2023 roku.

W nowym raporcie Grupa PGE po raz pierwszy zaraportowała też wyniki segmentu energetyka gazowa, uwzględniając przychody wynikające z rozpoczęcia produkcji energii z gazu w marcu tego roku. Wynik EBITDA tego segmentu odnotował w I kwartale br. stratę na poziomie 22 mln zł.

14,6 TWh energii elektrycznej

Produkcja energii elektrycznej netto w I kwartale br. w jednostkach wytwórczych Grupy PGE wyniosła 14,6 TWh i była o 7 proc. niższa r/r. Produkcja z węgla brunatnego wyniosła 7,63 TWh (o 7 proc. mniej r/r), z węgla kamiennego – 4,32 TWh (o 12 proc. mniej r/r), a z gazu ziemnego – 1,44 TWh (o 3 proc. mniej r/r). Natomiast łączna produkcja ze źródeł odnawialnych Grupy PGE osiągnęła 0,89 TWh, a dodatkowo produkcja w elektrowniach szczytowo-pompowych wyniosła 0,32 TWh, wzrastając o 10 proc. względem analogicznego okresu rok wcześniej.

Inwestycje w nisko- i zeroemisyjne źródła to jeden z głównych filarów strategii Grupy PGE. We współpracy z duńską firmą Ørsted spółka realizuje obecnie projekt MFW Baltica, składający się z dwóch etapów o łącznej mocy około 2,5 GW. Dla zobrazowania – to połowa mocy zainstalowanej w największej elektrowni konwencjonalnej w Europie, czyli Elektrowni Bełchatów, która w tej chwili pokrywa około 20 proc. całego zapotrzebowania na energię elektryczną w Polsce. Pierwszy etap – czyli Baltica 2, o mocy około 1,5 GW – ma zostać uruchomiony do końca 2027 roku i będzie produkować zieloną energię, która pozwoli zaspokoić potrzeby około 2,4 mln polskich gospodarstw domowych. Drugi etap – Baltica 3 – ma zacząć działać trzy lata później. Ważnym obszarem są też inwestycje w sieci, którymi spółka dostarcza energię do około 5,5 mln polskich odbiorców.

Newseria

Gościu zmartwiony prąd z węgla kosztuje a panele i wiatraki na 35 lat jest dylemat co dalej magazyny energii za czyje prosumenta czy za swoje jak za swoje to braknie na wypłatę .